※カフェにて – by iPhone15

経理(個人や会社)を自分でやるなら、数字のチェックを含めてやっておきたいものです。

とくに、二重計上や計上モレがあると数字も大きくなりがちですし、判断に影響する可能性もあるので注意しておきたいところです。

仕訳のチェックだけでは気づけないこともある

自分で経理をするのであれば、仕訳を処理するだけではなく、仕訳を積み上げた結果の数字のチェックを含めてやっておきたいものです。

せっかく毎日の取引を経理して、毎月数字を把握できていると思っていても、ミスがあると判断もミスしてしまう可能性もあります。

とくに、

・同じ取引をダブって仕訳している(二重計上)

・取引があったのに仕訳していない(計上モレ)

があると、本来の数字から大きく違ってしまう可能性も高くなりがちです。

たとえば、前者(二重計上)だと、単純計算で2倍ずれてしまいます。

後者(計上モレ)だと、毎月あるような取引であれば忘れにくくもなりますが、突発的な取引や「今年に限って〇〇をした」のようなイレギュラーな取引だと、つい忘れる可能性は高くなります。

もちろん、最終的には確定申告のベースとなる決算のときに修正すればよいのですが、金額も大きく、判断に影響するかもしればい前者2つのようなミスは、せっかく月次で処理しているなら、チェックで未然に防いでおきたいことのはずです。

ただ、1つ1つ仕訳をチェックしても、こうしたミスには気づきにくいです。とくに計上モレは、そもそも仕訳されていないので仕訳だけを見ていても気づけません。

「木を見て森を見ず」とならないように、全体をチェックすることがおすすめです。

BS(貸借対照表)の残高を比較する

まず、BS(貸借対照表)では、残高をチェックしておきましょう。

現金や預金、売掛金や買掛金、未払金、借入金と名のつく科目などです。

というと、

「貸借対照表は、見てもよくわからない」

「損益計算書をチェックしておけばいいでしょ」

と思われるかもしれません(実際、そういう声を聞くことは多いのです)

ただ、誤解を恐れずに言うと、PLよりもBS(貸借対照表)で大きなミスがなければPLでも大きなミスがないというのが通常です(詳細はここでは触れませんけど…)。

なので、まずはBSの科目のそれぞれの残高が合っているかをチェックしましょう。

預金残高は口座の残高と合っているか(現金を扱う仕事なら、数えた現金残高と合っているか)は、まずチェックしましょう。

売掛金は入金されているのに消込みを忘れていないか、入金期日が過ぎているのに入金がなければその後の対応も必要です。

買掛金や未払金は、支払ったときに経理(現金主義)して、決算のときに計上していることは多いです。

もちろん、それで正しい決算になっていれば問題はありません。

ただ、月次の数字を判断材料に使うということであれば、毎月の経理でも買掛金や未払金は経理しておきたいところです。

月次の経理とは違って、決算では、買掛金や未払金などの経理はどのみち必要ですし、月次でも経理しておくのがおすすめです(事実、月次で経理の対象にしていないことは、決算で処理を忘れるというケースはよく目にしますので)。

また、「仮」と名のつく科目の残高がある場合は、注意しておきましょう。

資産なら「仮払金」、負債なら「仮受金」などです。

仮払金は、”仮り”で払ったお金(名前のとおりですが…)。

「仮」の状況でなくなったということであれば、PLの経費など実態に合うように振り替える仕訳が必要です。

それと「前」と名のつく「前受金」「前払金」もチェックしておきたいものです。

「前受金」は前もってお金を受けとっていた→実際に仕事を提供した日に売上に振り替える

「前払金」は前もってお金を払っていた→実際に利用した日に経費に振り替える

という仕訳が必要です。

決算ではない月次の残高なわけですから、細かい数字まですべてをチェックしなきゃと考える必要はありません。

全体の残高は、BS(貸借対照表)の推移表などを使って、月別や前年の残高と比較して、そこから残高が合っているかをチェックしていくことでミスに気づくことができるようになります。

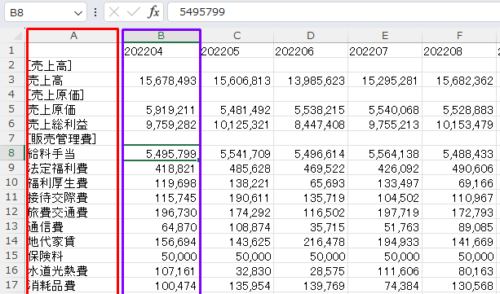

PL(損益計算書)は推移表でチェック

PL(損益計算書)の数字は、推移表を使ってチェックしましょう。

推移表は、会計ソフトの画面で見ることもできますが、CSVをエクスポートして、Excelでチェックできるようにしておくと便利です。

前述のBS(貸借対照表)をチェックできていれば、PLの大きなミスも減らすことができます。

BSと同じく、PLをチェックするときも1つ1つの仕訳をチェックすることはおすすめしません(やってももちろんいいのですが、仕訳を見てミスに気づけないことも多いです)。

月次であれば売上や経費の推移をグラフで見ることがおすすめです。

売掛金や前受金の計上モレがあれば、売上のグラフが凹んでいる月があるかもしれません。

いっぽうで、買掛金や未払金を処理していない場合。

たとえば、6月に請求書が届いているのに、翌7月の支払時に経費として処理いるとします。

これだと、

・6月の経費が少ない(利益が多くなる)

・7月の経費が多い(利益が少なくなる)

となるので、売上と経費の差額である「利益」の数字もおかしくなります。

なので、実際の支払いが7月だとしても、6月の買掛金や未払金として経費を計上します。

毎月、ほぼ同額の経費しかないということなら、月次の判断に影響しないかもしれませんが、月単位で数字を把握するなら、こうした処理はめんどうでもやっておいたほうがいいでしょう。

ただ、減価償却費は毎月均等になるように1/12を計上しておきましょう。

そうしておかないと、決算時にだけドカンと利益が凹み、月次で本来の経費や利益を把握することができないことになります。

ということで、月次決算をやるということであれば、処理した結果の数字がおかしくないかのチェックまでを含めて「月次の経理」と定義しておきましょう。

とくに、

・二重計上

・計上モレ

は月次の数字を大きく歪めてしまうものです。

決算と同レベルの精度まではいりませんが、決算の予行演習や前倒しにつながるのも月次決算をやるメリットです。

そうしたチェックスキルも月次の経理では身につけていきましょう。

■編集後記

昨日は朝のタスク、息子の登校付き添い、研究開発など。

書斎の片づけなど(主に〇〇〇会から郵送されてくる紙の資料達を)もやりました(溜めてしまっていたので…)。

午後はカフェでブログなどのあと打ち合わせでした。

■昨日の1日1新

・とある打ち合わせ

・BAKERY FLUSH SOUNDのクリームドーナッツ

■息子(11歳)

学校では一番の理解者であるY君が風邪でお休みでちょっとつまらなそうな表情。

それでも、ほかのお友達が話しかけてきては、あーだこーだと楽しそうにお話してました(ほぼYoutubeの話)。

教室も暑く(屋外は32℃)、熱中症には気をつけないとですね。