ひとりで事務所を運営しているフリーランスであれば、管理するお金は事業だけではありません。

事業で利益をあげお金が増えたとしても、家計で浪費してしまえば結局はお金が減るからです。

フリーランスであれば事業と家計の全体のお金を管理していきたいところです。

フリーランスのお金には事業と家計の両面

フリーランスはお金を得ていかなければ事業が成り立ちません。

お金を増やすためには、

・売上を増やす

・費用を減らす

・税金を払う(真っ当に)

ことをしなければなりません。

そして払う税金を計算するための確定申告。

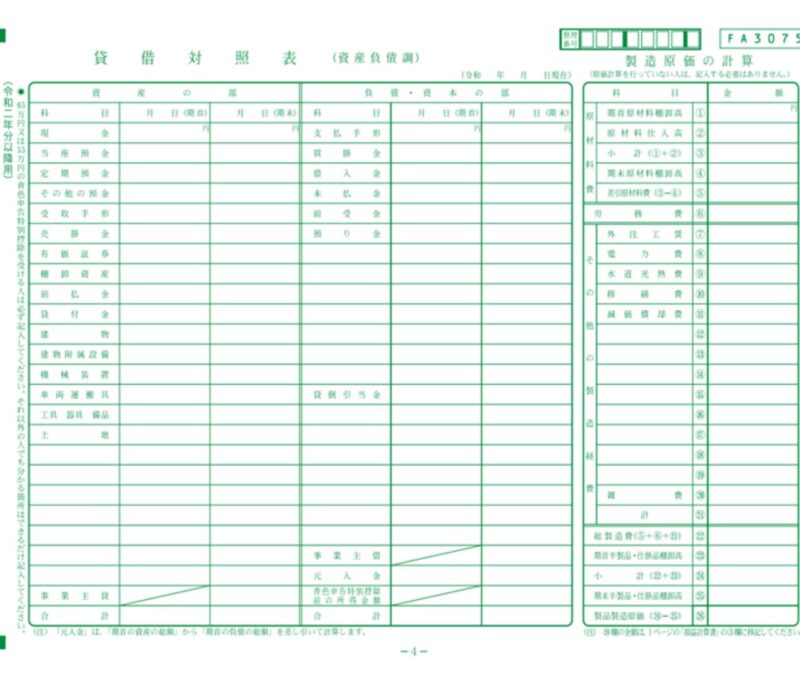

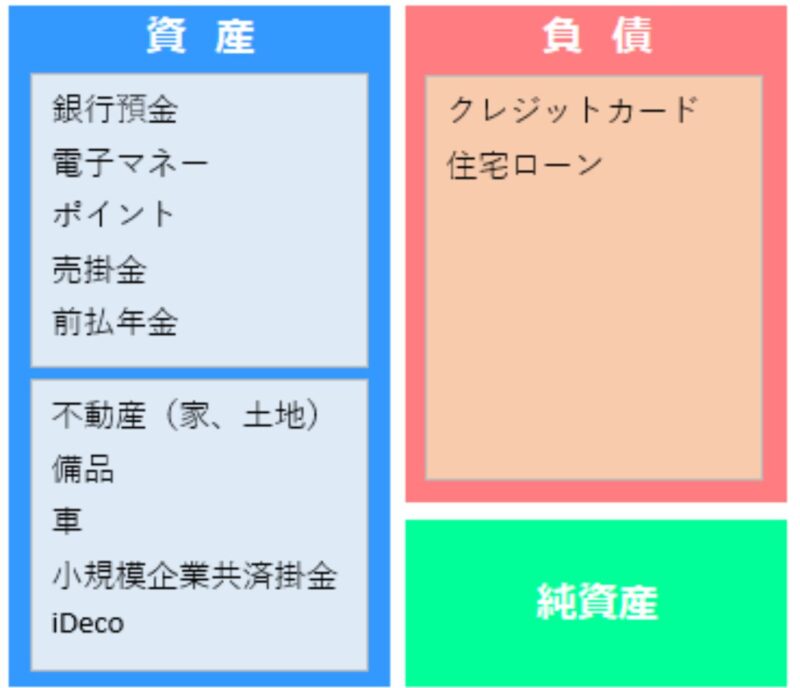

青色申告であれば貸借対照表(B/S)をつくらなければなりません。

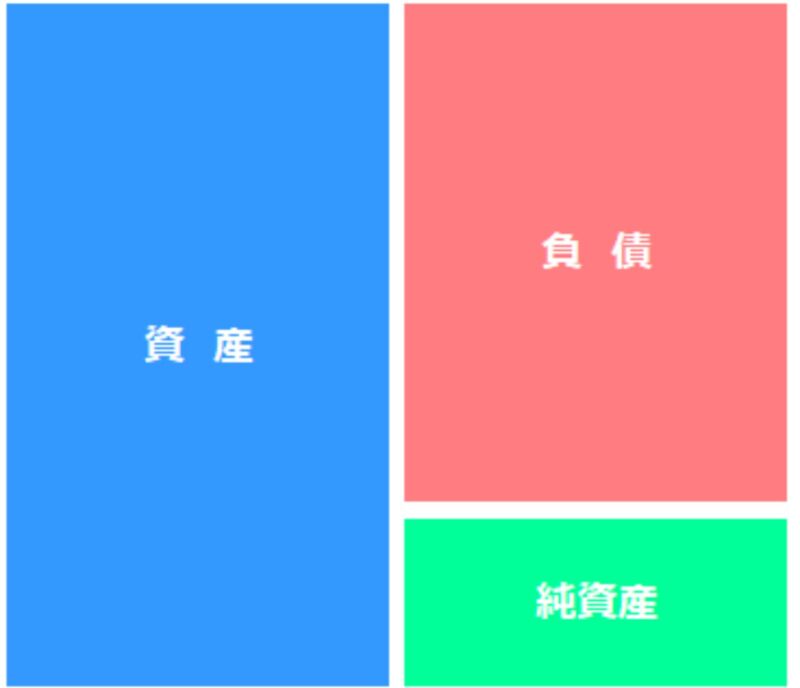

年度末(12/31)時点での資産と負債、純資産がいくらかを書くわけです。

図にすればこんなイメージです。

フリーランスの事業としての部分では

・現預金がいくらか

・売掛金がいくらか

・買掛金や未払金がいくらか

はこの貸借対照表で把握することができます(処理がおかしくなければ)。

ただそうはいっても

事業でお金が足りなくなれば家計から負担しなければなりません。

その逆もしかり。

つまり、事業の貸借対照表だけを見ていても

本当の資産の状況はわからないわけです。

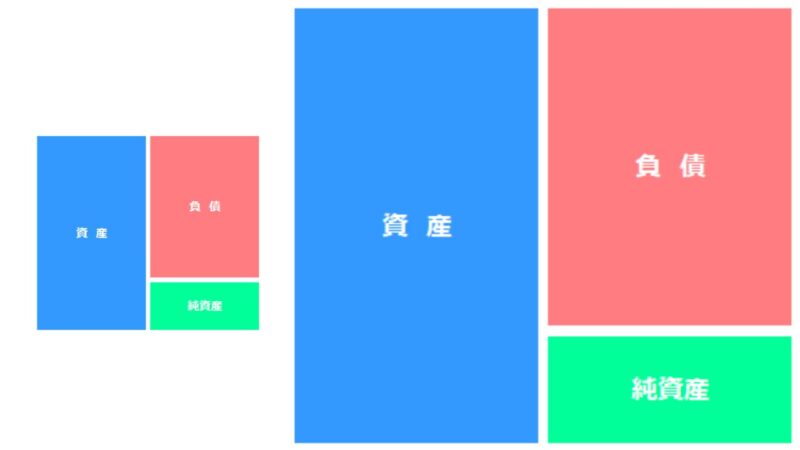

下図で例えれば、

フリーランスとしての事業(左側)は、家計を含めた全体(右側)の一部。

この一部の資産だけを見ても本来の姿は見えてこないというわけです。

もう少し例えるなら、銀河と太陽系のイメージでしょうか。

天の川銀河全体でみれば、その端っこにある太陽系はほんの一部。

太陽系だけみても天の川銀河が渦巻き型の銀河という本来の姿は見えません

(例えがわかりにくいかもしれませんが・・・)。

事業と家計の全体で管理し数字を見なければ、安心はできません。

すべての資産を把握する

事業と家計のすべての資産を把握するためにわたしがやっているのは

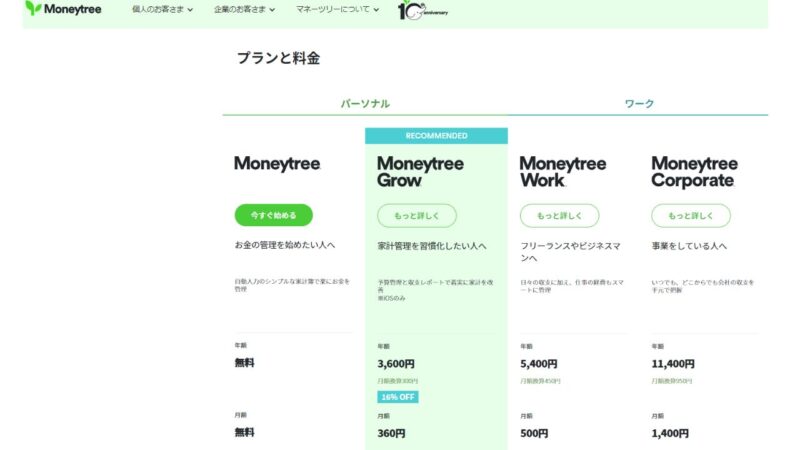

MoneyTree(マネーツリー)という家計簿アプリを使うというものです。

MoneyTreeは無料版と有料版がありますが、明細をダウンロードできるのが有料版しかなく、

月360円(年払い3,600円)の有料版を使っています。

無料版でもスマホで全資産の明細を見ることはできますが、

わたしはダウンロードした明細をExcelで加工して使いたかったので今でも有料版を使っています。

加工したExcelは推移表やグラフで、

・これを買っても大丈夫か

・売上ゼロでどのくらいの期間大丈夫か

・減らせる固定費はないか

などチェックするのに役立ってます。

月360円でこういった材料を得られるのなら安いもんです。

このMoneyTreeでは、

・預金口座

・クレジットカード

・電子マネー、ポイント

の取引をデータ連携で取得できます。

株や証券も連携できますがわたしは使ってません。

連携するように設定した口座はこんな感じで

項目ごとにタイムリーに集計され残高を見ることができます。

全資産をタップして展開していくと、

CSVかExcel形式でダウンロードでき、出力する期間も日付単位で設定できます。

わたしはこれを毎月月初にダウンロードし、Excelにコピペしてます。

コピペすればExcelの関数で複式簿記にそった仕訳をもとに推移表などを自動で更新する仕組みです。

例えば小規模企業共済では、毎月一定額が口座から引き落としされており、

MoneyTreeからダウンロードした取引明細にある摘要欄の文字列をコードとして使い、

(借方)小規模企業共済 (貸方)〇〇銀行△支店口座 金額 XXXX円

とVLOOKUP関数で自動で仕訳される仕組みです。

こんな感じでMoneyTreeで連携できるものを把握しています。

連携できないものは手動で集める

MoneyTreeで連携できる取引はいいのですが、

連携できない取引もあったりします。

事業の売掛金などがそうです。

売掛金は別のExcelで請求データとしてExcelマクロで作る仕組みです。

このデータを引っぱってきてます。

それとわたしの場合、家計の方での現金払い。

病院関係などどうしても現金という場合はあります。

現金を使わないといのが、経理効率化のひとつのセオリーですが

それはしかたないと割り切って、手入力で材料を集めてます。

それと負債も集める漏れがないようにしたいところです。

多少のものであれば漏れたとしても影響はないのでしょうが、

借入金やある程度の金額の未払いなどは漏らさず把握することが、お金の動きを把握するためにはポイントです。

そうして把握した資産と負債の差額が純資産です。

全体を把握し続ける意味

事業と家計の全体でお金を見ておくことを面倒に感じるかもしれません。

それでもフリーランスであれば全体を見ることの意味はあります。

・うまくいってるか

事業が順調で貸借対照表の純資産が増えていれば、その差額が利益と見ることができます。

いっぽうで、

事業が芳しくなければ、家計の口座から融通するはずです。

その時点での事業の預金残高は増えるでしょうが、全体の預金残高は減少します。

そうなればムダな支出を削って目減りを食い止めようと動くことができます。

わたしは毎月固定費でムダなものはないか必ずチェックします。

もう必要ない、もっと安いサービスがあれば乗り換えることでムダにお金を減らさずに済みます。

・すぐに使えるお金の目安

現預金やすぐに現金化が可能な売掛金からクレジットカード未払金など短期に支払わなければならない負債をあ差し引いた 金額が”短期で自由に使えるお金”です。

この金額がプラスなら安心材料にもなり得ます。

・働けなくなったら・・・の目安

フリーランスにとって自分がもし働けなくなったら生活していけるのかという不安はついて回るものです。

無収入状態になっても固定費は払い続けなければなりません。

それゆえ、どのくらいの期間、無収入でも固定費を払い続けられるのかは把握しておきたいところです。

すぐに現金化可能な資産-短期に支払う負債=”短期で自由に使えるお金”を毎月の固定費で割り算すればどのくらいの期間無収入でも固定費を払い続けられるのかの目安がわかります。

結果があまり短い期間だと、削れる固定費がないかチェックしたほうがいいかもしれません。

・仕事と生活のバランス

全体のお金の状況が見えていないと、不安からつい「もっと仕事しよう」「もっと稼ごう」となりがちです。

もちろん、この「もっと」を望んでいれば話は別ですが、

そうでなければ、仕事と生活(プライベート)のバランスも大事なはずです。

事業と家計の全体でお金を把握しておけば、そのバランスをとりやすくなるはずです、

■編集後記

今日は朝タスクのあと息子の学校送迎、午後はリハビリ病院の付き添い。

合い間にちょこちょこと仕事を。

顔認証できるエレコムのWebカメラを買ってみました。

ノートPCにも顔認証はついてますが、

デュアルディスプレイで外部モニターを使うとき

・ノートPCを見て顔認証(下を向く)

↓

・外部モニターを見る(上を向く)

という動きで首がやばかったのが一番の理由です(ストレートネック持ちなので・・・)

Webカメラでも問題なく顔認証でき、首が楽になりましたさ。

■息子(8歳5ヶ月)

放課後はリハビリ病院の通院。

車で行きましたが、道中に息子爆睡。

あまりによく寝てたので診察時間のぎりぎりまで起こさないように・・・

起きたら「お腹すいた!」と。持参したセコマのメロンパンを軽く食べきりました。

■1日1新

・デュアルディスプレイで顔認証