フリーランスは将来の守りも自分でなんとかする必要があります。

老後のお金(自分への退職金)もそのひとつで、手段としてiDeco(イデコ:個人型確定拠出年金)があります。

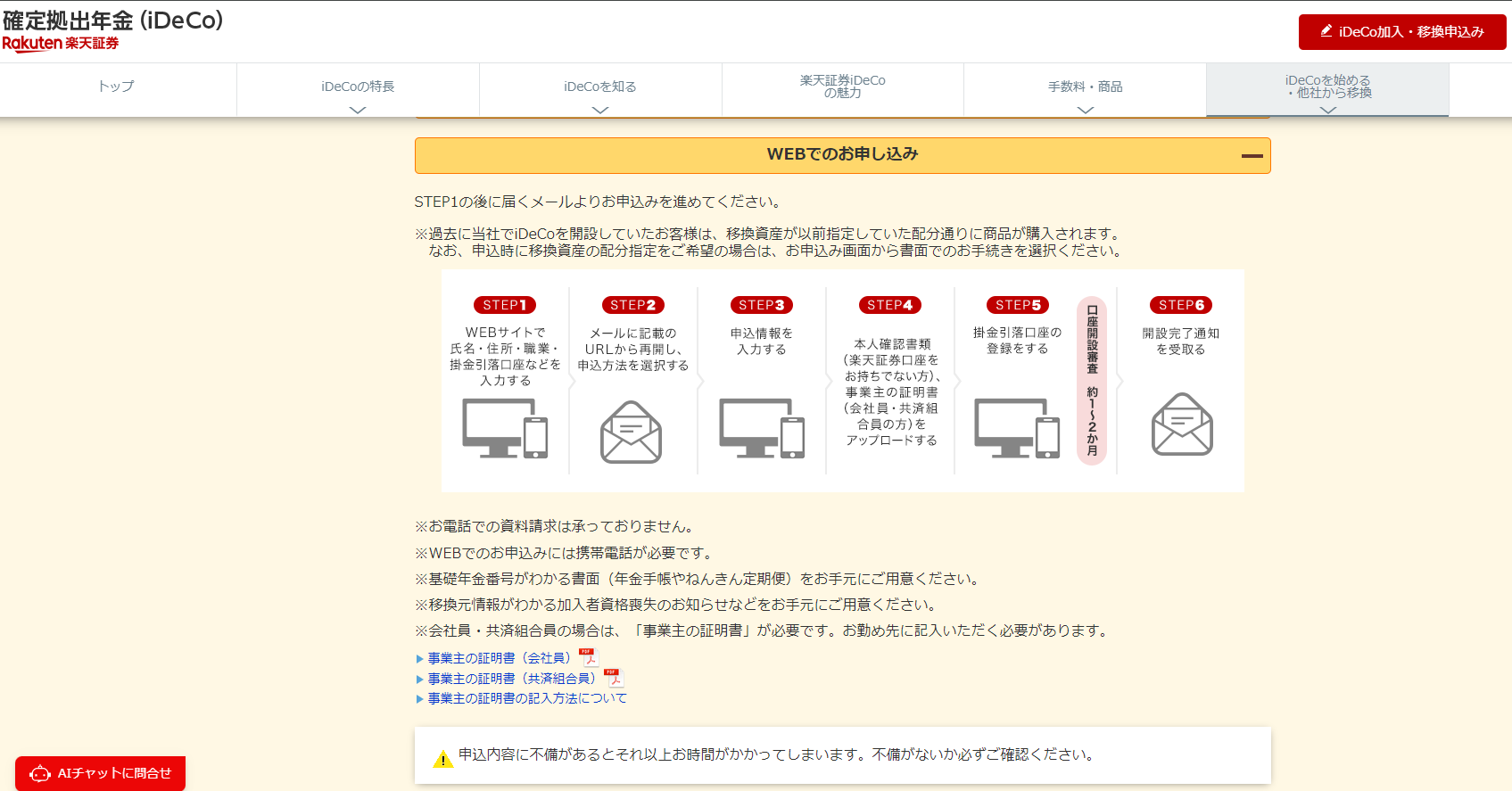

60歳までお金を引き出すことはできませんが、会社員時代のDC(企業型確定拠出年金)からiDecoを運営する金融機関に変更することはできます。わたしの場合、楽天証券に移しました。

フリーランスは「守り」も自分でやる

会社に勤務していることのメリットの1つは福利厚生が手厚いことです。

給料という毎月の固定収入があるという大きなメリットがあります。夏と冬になれば賞与が出ることもありますし、定年になれば退職金もでるところが多いでしょう。ここ数年で年俸制の会社というのも増えてきたとか。

ほかにも社宅があったり、スポーツジムを使えるような福利厚生制度もあったりします。

いっぽうでフリーランスには、そういったものがありません。

自由に動けるというメリットはあるのかもしれませんが、その裏には、何かあっても自分で何とかするしかないわけです。

別の言い方をすると、自分の生き方についてよく考えておく必要があるともいえます。家族がいればもちろん家族も含めて。

その中でとくに考えておきたいのは、将来の「守り」です。

年金もあるにはありますが、すでに期待ができる制度でもなく、自分で何かしらの手を打っておく必要性は年々高まっていくばかりでしょう。

ただ、フリーランスなりの守り方もあり、毎年節税しつつ守りを固めていくことができます。

その1つが小規模企業共済に加入すること。

小規模企業共済は、毎月5,000円から7万円の範囲で掛金を払っていき、その掛金を確定申告のときの所得控除にすることができます(最大84万円という限度はありますが)。

で、将来仕事を辞めるなどしたときに、運用された掛金を退職金として、一時金や年金としてもらうことができます。

掛金を払うとき、それを将来もらうときで、節税になるわけです。

それともう1つ。

同じような効果があるのがiDeco(イデコ:個人型確定拠出年金)に加入するという方法です。

iDeco(イデコ)選びのポイント

iDeco(イデコ)と小規模企業共済はどちらも掛金を払ったときに節税になるという点では共通しています。

大きな違いは、iDeco(イデコ)は60歳になったら、原則として退職金または年金としてお金を受け取るという点です。つまり、それまではお金を自由に引き出すことは原則できないのです。

お金がそれなりの長期間、拘束されるという意味で、そこをデメリットとみるかどうか。

わたしは目的を考えれば、そのほうがいいかなと。

フリーランスでも、ある意味、天引きのような仕組みでお金をよけておくことができるので。

それと、掛金をどう運用するかを自分で選べるのかどうかという点にも違います。

小規模企業共済は、掛金を払ったら、運用先を決めることはできませんが、iDeco(イデコ)は、金融機関に払った掛金をどう運用するかを自分で選べます。

払った掛金をどう運用するのか。

定期預金のようなローリスク・ローリターンの商品で運用するか、投資信託のように多少のリスクをとってそれなりの運用率を求めるのか、など。

ちなみにわたしの場合は、投資信託を選んで多少のリスクをとっています。

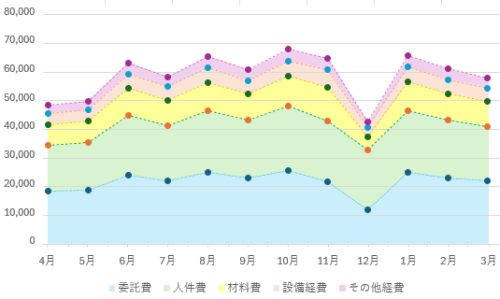

そして、iDeco(イデコ)の掛金は、どの年金に入っているかなどによって毎月の掛金の限度額も変わってきます。

たとえば、フリーランス(第1号被保険者)であれば、国民年金基金や付加年金と合算して月68,000円、ひとり社長(第2号被保険者)であれば、月23,000円までというように掛けられる上限が違ってきます。

掛金は途中で変更することはできますが、いずれにしても、自分で考えて60歳まで運用することになります。

ということでiDeco(イデコ)の特徴としては、

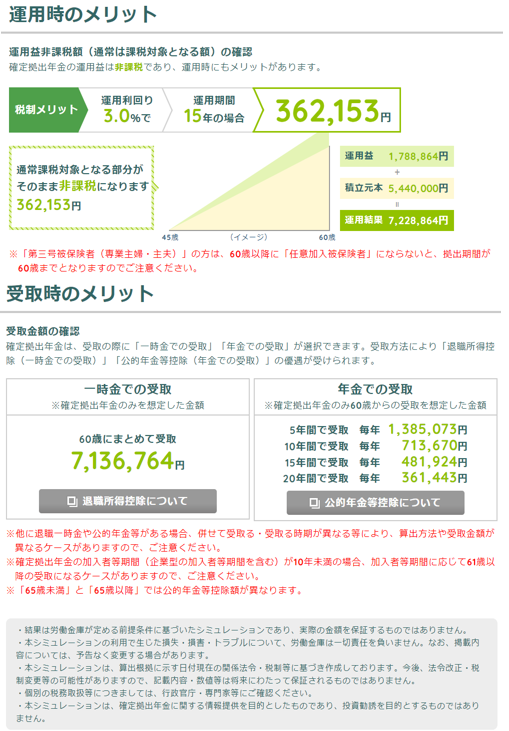

・掛金で運用する商品を決める(運用益は非課税)

・掛金の限度は、入っている年金によって違う(掛金は全額を所得控除できる)

・もらうのは60歳になってから

・もらい方は2つ(退職金または年金)

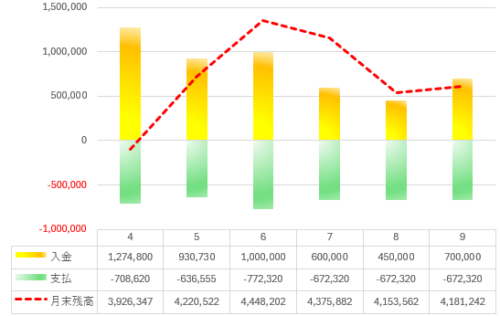

たとえば、わたしの場合は、ひとり会社があるので、限度額は月23,000円。3%で15年間運用した場合でもこうなります。

→ iDecoシミュレーション(こちらで試算できます)

これにプラスして確定申告での節税もあります。

となると、考えておきたいのは、どこの金融機関(運営管理機関)を選ぶのか。

運用商品の種類と手数料が選ぶときのポイントとなります。

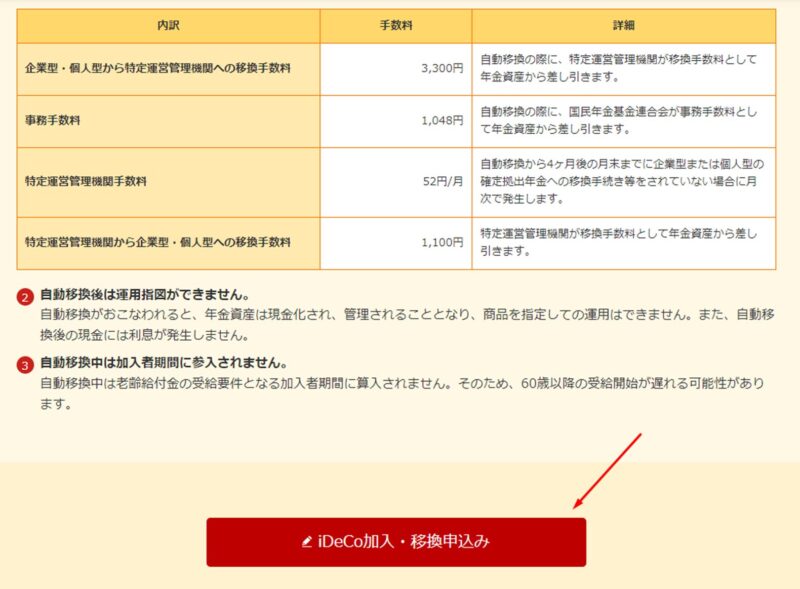

商品については、それぞれ好みもあるでしょうからここでは触れませんが、手数料は加入手数料や毎月の管理手数料といったものがかかります(後述の移管する場合だと移管手数料もかかります)。

こちらのサイトが見やすくて参考になります。

→ 個人型確定挙手苦年金ナビ「iDeco(イデコ)ナビ」

いずれにしても、運用する側からすると少ない方がいいわけです。引かれる手数料が少ない分、それだけ運用に回すことができますし。

わたしがiDeco(イデコ)をはじめた当時も手数料の少ないところで選択肢を絞って、最終的に楽天証券を選択。

今はその当時よりも選択肢が増えているような気もします(そんなに変わってないのかもしれませんけど)。

移管の手続きには時間がかかる

わたしの場合、独立前に加入していたDC(企業型確定拠出年金)から独立後にiDeco(イデコ)に移管しています。その当時は、手数料の少ない金融機関(SBI証券、松井証券、楽天証券)で迷って、最終的に楽天証券に移管しています。

最後は運用商品で決めました。

移管手続きが終わると、元々のDC(企業型確定拠出年金)から自動的に楽天証券に移るという流れです。

ただ、その移管手続きには2か月はかかりました。

DC(企業型確定拠出年金)から郵送されてくるこれまでの掛金をどうしますか?(一時金で受取るか、他で運用するかなど)というのに返信しました。

すると、「移管可否決定通知書」という書類が送られてくるので、これを移管先(楽天証券)に提出。

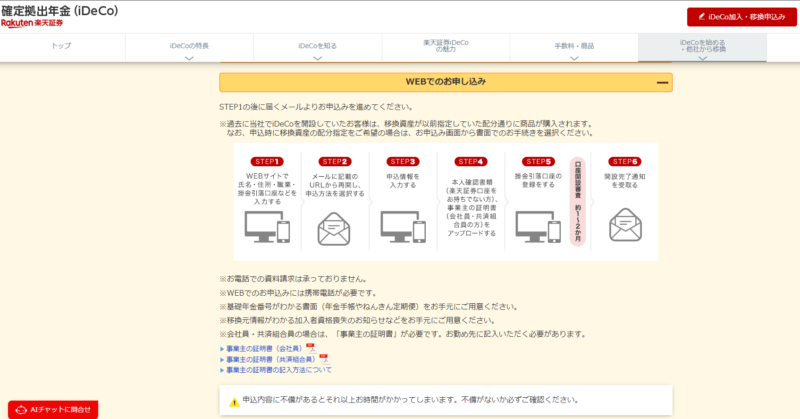

楽天証券の口座をもっていなかったので、その口座を開設して、そこからネットで申込みを。

楽天会員であれば、会員情報がリンクされるので、WEBで申込みすれば、入力することはそれほど多くありません(こういうところはいいですけど)。

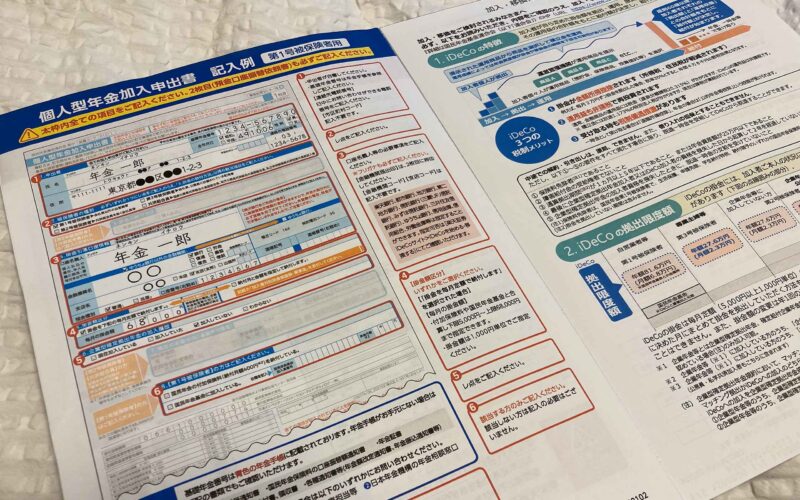

その後、申込書が届くので、そこで毎月いくらの掛金にするのか、掛金の引落口座などを記載して、必要書類と一緒に返送。というような流れです。

とはいいつつ、移管元(DC)と移管先(楽天証券)それぞれで手続きがあったので、当時は実際よりも長くかかった感覚がありましたが…。

ということで、フリーランスとしては、iDeco(イデコ)や小規模企業共済は、節税としても、将来の守りとしても積極的にやっておくべきところです。

とはいえ、やるなら余裕資金の範囲内でという鉄則はありますから、どちらを優先するかはそれぞれです。

新NISAなどもあり、運用益が非課税というメリットはあるわけですが、掛金が所得控除にならない(所得税や住民税が安くなるわけではない)ので、優先順としては、後ろの順になるかと。

時間はちょっとかかりますが、以前に見たときと比べると、だいぶわかりやすくなっている印象です。

すでに加入されているという方でも、たまには見直ししてみて、場合によっては金融機関なりを変更してみるというのもおすすめです。

■編集後記

昨日はオフ。妻の実家に泊まり朝の習慣をこなし午前中は法事でした。ブログは朝と法事のあとに少しずつ書くという感じでなんとか。夕方に車で自宅に戻りました。

■息子(10歳)

咳がつづいていたのですが、昨日は鼻水も出はじめました。でも熱はずっとないので法事には予定どおりに参加しました。お寺の住職さんとはすっかり顔なじみになっている息子、住職さんも「ボク、カゼかい??それでもおとなしくお参りできていてスゴイねぇ~」と言ってもらえて喜んでました。

自宅に帰ろうと、妻の実家を後にするときに虹がちょうど出ていて「おお~!」と。たまたまその瞬間、ものの3分ほどで消えてしまいましたが。「きっとご褒美かもね」ということで自宅に戻りました(明日病院に連れていかねば…)

■昨日の1日1新

・苺のムース(菓子工場マリアンナ)

・妻の実家で虹

・ジョジョリオンの単行本