個人事業主・フリーランス– category –

-

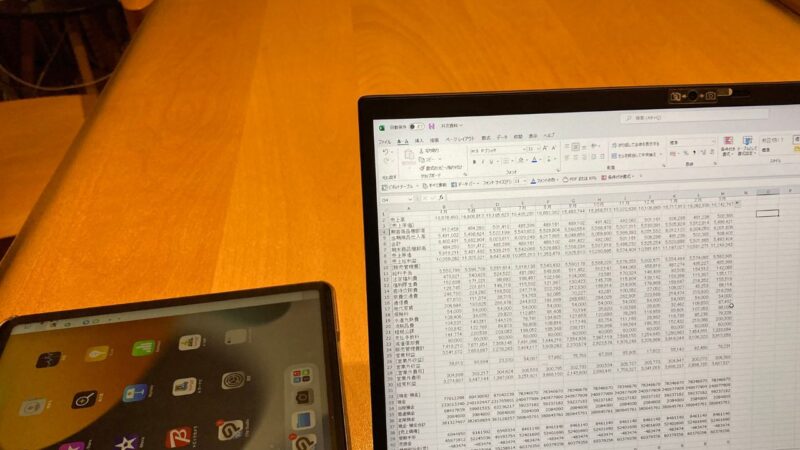

じぶんの数字を毎月チェックするなら推移表をつかってみる

数字を毎月チェックするなら推移表をつかってみるのがおすすめです。 会計ソフトの推移表 じぶんで経理をすることのいちばんのメリットは、じぶんのペースで数字を見る... -

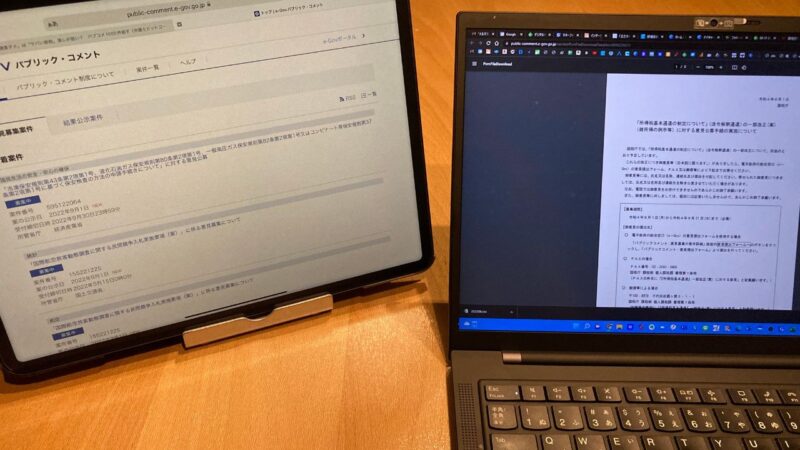

「副業収入300万以下なら雑所得」の通達改正案と赤字の副業

国税庁から「副業収入が300万円以下の場合には、事業所得でなく雑所得とする」 通達改正案がこの8月に公表されました。パブリックコメントの受付期間は8月31日まで、か... -

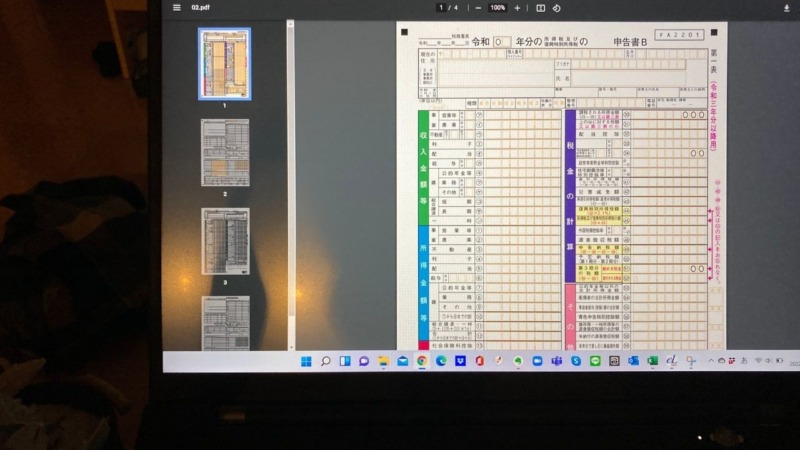

税金を払うスケジュールは押さえておく。

確定申告して納税したとしても、忘れたころにやってくる税金。利益とお金の動きをつかんでおくためにも、そのスケジュールはおさえておきたいところです。 忘れたことに... -

独立後の経費の疑問。「これって経費になるの?」の解決策

独立すると使ったお金は経費にできます。ただ「これって経費になるの?」と迷うものもあるものです。そんなときは「仕事で使った!」と胸をはって子供に言えるか をま... -

開業1年目の「住宅借入金等特別控除額の計算明細書」の作成ガイド

個人事業主(フリーランス)の開業1年目の確定申告、それまで住宅ローン控除を受けていた場合は、「住宅借入金等特別控除額の計算明細書」をつくらなければなりません。... -

「還付金」と「還付加算金」。経理処理の比較・来年の確定申告に備えあれば憂いなし

確定申告で税金がいくらか、場合によっては還付という方もいらっしゃいます。還付となった場合、「お金が戻ってくる!」と、つい そこで終わってしまいがちに。ところが... -

源泉徴収税額の納付届出とe-Taxの使い勝手。作成から送信まで(2/2)

「源泉徴収税額の納付届出書」は、e-Taxのダウンロード版(以下、「DL版」と書きます)であれば、一気通貫で作成から送信まで対応できます。市販のソフトでもできますが... -

源泉徴収税額の納付届出とe-Taxの使い勝手。作成から送信まで(1/2)

源泉徴収税額の納付届出書。提出する確定申告書で納めていない源泉所得税分があれば、この書類を作って税務署に提出しなければなりません。eTaxソフトを使っていれば、... -

個人事業主・フリーランスとして独立を決心したらやっておきたい開業費のこと

個人事業主・フリーランスとして独立開業を決心したら、経理のことも頭の片隅に置いておきましょう。実際に独立開業する前からやっておいたほうがいい経理もあります。 ... -

個人事業主・フリーランス独立1年目の経理・確定申告。サラリーマン時代の給料は混ぜない

個人事業主(フリーランス)の独立1年目の経理で特有なことは、サラリーマン時代の給料があることですね。退職金があれば独立した事業をはじめてから振り込まれることも... -

会計ソフトを使って青色申告。新年度からでも決して遅くはない・55万円(65万円)控除は大きい

個人事業主・フリーランスとして独立するなら会計ソフトを入れましょう。そして会計ソフトを入れたなら迷わず青色申告を選びましょう。それだけで税金が安くなります。 ... -

子供の付き添いと医療費控除。通院・入院・ひとりの親として思っていること

医療費控除は節税になると言われています。医療費というのは、ちりも積もればけっこうな高額になりますし、ときにはドカンと一気に出費が膨らむこともあります。とくに... -

住宅ローン減税の延長で変わること。期間・条件・気をつけたいポイント(2022年度税制改正)

2022年度の税制改正(案)が発表されました。内容は企業向けが多いものの、個人で多くの人にとって気になるものとして「住宅ローン控除」の改正があります。企業向け、... -

最低限おさえておきたい2022税制改正。小規模企業・個人事業主(フリーランス)

2021年12月10日、来年の税制改正(案)が発表されました。大企業・中小企業にとっての改正が目立ちますが、小規模企業や個人事業主(フリーランス)にとってはどうなの... -

個人事業主・フリーランスと小規模企業共済。メリット・税金・加入と注意点

個人事業主・フリーランスになったら「小規模企業共済に入ろう」と言われたりします。そのメリット、税金、注意点、加入のしかたについてまとめてみました。 吹雪・・・... -

ふるさと納税の確定申告。2021年からかんたんに

ふるさと納税の確定申告のやり方が2021年から楽にできるようになります。ふるさと納税する場合の確定申告で何がかんたんになるかをまとめてみました(ワンストップ特例... -

ふるさと納税のメリット。節税よりも体験

11月になるとそろそろふるさと納税をはじめる方も多いでしょう。我が家でもいろいろと注文しています。 ふるさと納税は節税以外のメリットが大きい ふるさと納税は実質2...

12